SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lukasus |Смутное время

- 20 января 2014, 13:15

- |

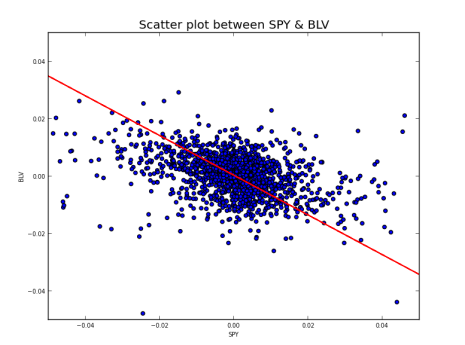

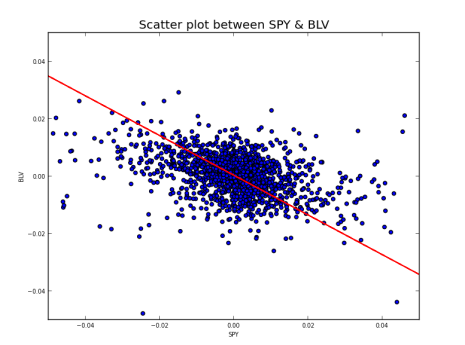

На фоне сокращения монетарного стимулирования ФРС США, рынок акций продолжает уверенно расти. Традиционное портфельное инвестирование сталкивается с системными трудностями. Облигации и акции имеют традиционно отрицательный коэффициент корреляции. Это позволяет использовать эффект диверсификации при создании портфеля на основе микса акций и облигаций. Но с момента интенсивного монетарного стимулирования от Центробанков, многие связи перестали работать. А именно — облигации потеряли в моменте обратную связь с акциями. И это выбивает почву под портфельным инвестированием. Традиционно связь между облигациями и акциями выглядит так.

На диаграмме BLV представляет собой ETF долгосрочных облигаций Vanguard Long-Term Bond ETF. А широкий рынок представлен SPY. Явно видна линия регрессии (красная линия), которая демонстрирует обратную корреляцию между акциями и облигациями. Когда акции растут — облигации падают и наоборот. Имеем сглаживающий эффект для портфеля акций и облигаций. Но на фоне массивного стимулирования этот эффект пропадает, делая традиционное портфельное инвестирование не эффективным.

( Читать дальше )

На диаграмме BLV представляет собой ETF долгосрочных облигаций Vanguard Long-Term Bond ETF. А широкий рынок представлен SPY. Явно видна линия регрессии (красная линия), которая демонстрирует обратную корреляцию между акциями и облигациями. Когда акции растут — облигации падают и наоборот. Имеем сглаживающий эффект для портфеля акций и облигаций. Но на фоне массивного стимулирования этот эффект пропадает, делая традиционное портфельное инвестирование не эффективным.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс